この記事の目次

最短一日でも導入可能な決算対策!!

社長の可処分所得を増やすプランを紹介します!(最新ver) 経営者必見!目からウロコの最新の法人保険の活用方法! 無料で医療費・所得補償を手に入れる方法! 年間30万円超でも全額損金の生命保険で可処分所得を増やす方法。 手取りが変わらない“社会保険料の削減方法”!! 保険料を安くして、保障はそのまま、解約金を150%にする方法 一部の人だけが知ってる、4割損金計上の保険で85%超になる商品を紹介!無料相談いただいた方全員に ご希望の節税・経費削減のノウハウ満載の小冊子をプレゼント!

いただいたご相談には24時間以内にご返信させていただきます。

お電話でもお気軽にお問い合わせください。

全額損金保険

2019年度の税制改正で「節税効果が無くなったか」⁉

2019年度7月以降の税制改正で経営者向け生命保険の節税効果にメリットが見いだせないと思われる経営者も多いと思います。しかし、正確にいうと、損金性の生命保険に「節税効果」ではなく、あるのは「利益の繰り延べ効果」です。ただこの「利益の繰り延べ効果」が中小企業や起業したての会社には非常に助かるツールとして重宝されてきました。 それは儲かっているときの利益を「繰り延べ」、将来の赤字決算などの万一のときに、生命保険を解約することで利益を均すことで、赤字決算を回避することが可能となるのです。キャッシュフロー経営戦略!

中小企業経営者の避けて通れない問題解決を実現します! 結果に差が出る、高キャッシュフロー率を誇る全額損金での決算対策を提案します。 時代とともに経営環境も激変します。先行き不透明感が増すばかりの経営環境を見据え、好況のときに、今こそ「資金」と「利益」を帳簿外で蓄えておくべき時です。 税制改正で年間30万円以内でしか全額損金保険にならないと思っている方、目からウロコの方法があります。完全合法プランですので、ご安心ください。 その具体的的な対策が、「全額損金保険の決算対策プラン」です。令和時代の法人保険

目からウロコ!返戻率90~95%超のプランA&200%が可能なプランB!

1,000件以上の実績を活用し

税理士・会計士・保険のプロも知らない決算対策向け保険で

社長の可処分所得と会社の資産を残すバックアップをします。

まだまだ節税対策に使える保険があるんです!

もちろん、万一の保障も付帯しております。

目からウロコ!返戻率90~95%超のプランA&200%も可能なプランB!

1,000件以上の実績を活用し

税理士・会計士・保険のプロも知らない決算対策向け保険で

社長の可処分所得と会社の資産を残すバックアップをします。

まだまだ節税対策に使える保険があるんです!

もちろん、万一の保障も付帯しております。

保険料の支払いが厳しいときは、解約しない方法があります。

3年目以降の支払いが不安な方も導入することが出来ます。

また返戻率もオペレーティングリースや株・債券と違って基本的にシュミレーション通りなので、安心して導入することができます。

目からウロコ!返戻率90~95%超のプランA&200%が可能なプランB!

1,000件以上の実績を活用し

税理士・会計士・保険のプロも知らない決算対策向け保険で

社長の可処分所得と会社の資産を残すバックアップをします。

まだまだ節税対策に使える保険があるんです!

もちろん、万一の保障も付帯しております。

目からウロコ!返戻率90~95%超のプランA&200%も可能なプランB!

1,000件以上の実績を活用し

税理士・会計士・保険のプロも知らない決算対策向け保険で

社長の可処分所得と会社の資産を残すバックアップをします。

まだまだ節税対策に使える保険があるんです!

もちろん、万一の保障も付帯しております。

保険料の支払いが厳しいときは、解約しない方法があります。

3年目以降の支払いが不安な方も導入することが出来ます。

また返戻率もオペレーティングリースや株・債券と違って基本的にシュミレーション通りなので、安心して導入することができます。

一時払全額損金の節税対策

会社の利益が今期のみドンと出てしまったが、来期以降の利益はどうかな~と思案している経営者の方に最適です。 中小企業でもドカンと大きく節税できる方法がまだまだ沢山あります。全損保険消滅後の決算対策向け生命保険

「福利厚生プラン」は、退職金制度や弔慰金・見舞金制度の資金準備に適したプランです。会社にとって重要な人材の確保と定着のための福利厚生制度を充実するプランです。

決算対策に使われる生命保険として伝統的に導入されてきたのが、養老保険です。これは福利厚生目的の従業員退職金として、生存と死亡の両方が必要になるので、昔から養老保険が使われてきました。 お勧めのプランとしては、初年度から積立され、最低でも60~65歳までの保障を備え、損金効果のある商品がベースとなるでしょう。 最近の就業実態の傾向として、3年未満で退職、または転職の方が多いので、そのような傾向の会社には、3年満期の養老保険や投資運用型養老保険、確定拠出年金が良いかと思います。 3年満期の養老保険であれば、初年度から90%超あるので、短期で退職されても、個人法人双方とも掛け損ということがありません。 もちろん、3年後でも自動更新することができるので、長期間、解約金を91.5%以上に保ち続けることができます。もちろん、満期や保険金は会社のモデルに合わせて、設計することは可能です。短期払いを希望の経営者様のニーズに合わせた、オーダーメイドの節税対策を組むことができます。 *手許のキャッシュを使わなくても導入出来ます。初年度 実質100%損金で導入することも可能。新しい決算対策スキームのメリット

来期以降、利益は出そうなので、少しでも利益を圧縮したい 自分の可処分所得を増やしたいが あまり詳しくないので 節税対策のアドバイザーに相談したい社長に 他の節税対策とは圧倒的に違います!!損害保険の一括見積で比較(決算期に損金計上)

損害保険の種類

火災保険 施設賠償責任保険 生産物賠償責任保険(PL保険) 会社役員賠償責任保険(D&O保険) 個人情報漏えい保険 取引信用保険 長期障害所得補償保険(GLTD) サイバー・IT賠償責任保険 労災上乗せ保険 外航貨物海上保険(貨物保険、海上保険) 利益保険 自動車保険 使用者賠償責任保険 等社会保険料削減方法

手取りを変えずに社長、役員のみや会社全体の社会皆保険料を合法的に適正化する手法です。 現在の傾向では、法人税の減税と所得税の増税の影響から、会社の利益をゼロにして目一杯役員報酬を取るという方法は有効ではなくなってしまいました。なぜなら個人所得税のほうが課税が重くなったからです。また同時に毎年増加する社会保険料ものしかかってきます。 そこで御紹介するのが、年収を変えずに、法人と個人の支出を1円も変えず、社会保険料だけを大幅削減して手元に残るキャッシュを増やす方法です!! 年収と手取りを変えずに社会保険料の削減をすることができる方法。(削減効果は報酬によりますが、一人当たり概ね100~300万円ほどです) 社会保険料が最大50%超安くなるノウハウが手に入ります!!社長の個人所得倍増方法・助成金獲得対策

社長と会社のキャッシュリッチ節税法

今までの節税法には前提がありました。それは、会社に利益を残すよりも役員報酬で取ったほうが税金が安いという節税対策でしたが、それが税制改正により、限界的な適用しかできなくなってしまいました。つまり法人税が引き下げられ、個人の所得税に大きく課税されることになり、役員報酬を上げ、法人の利益を少なくするスキームは個人法人を一括りに考えると、手取り額が減少してしまいます。 そこで、新税制に対応した、これまでと異なるアプローチで総報酬をトコトン増やそうという方法を採用しました。節税対策・手取り最大化完全ガイド

社長の可処分所得を徹底的に増やす方法

~なぜ稼いでもお金が残らないのか?~

「稼いでもお金が残らない…」これが日本全国ほとんどのオーナー社長が抱える悩みです。オーナー社長であるなら誰もが手元に残るキャッシュを増やしたいと 考えています。なぜなら、会社に何かあったとき最終的に頼れるのは社長自身の資産だからです。 通常、社長の手取りを増やすには社長の役員報酬を上げるしかありません。しかし、役員報酬を上げれば、そこには「税金」と「社 会保険料」の高額な負担が待っています。国は「給与所得控除」の縮小などで個人の課税を強化していますし、 社会保険料も平成 29 年度まで増え続け、最終的に労使合計で約 31.5%もの負担になります。 そうかといって、単純に役員報酬を減らせば「税金」と「社会保険料」の負担は減りますが、同時に手取りも減っ てしまいます。役員報酬を削減した場合、減らした分、法人の利益が増えて課税されるケースもあるでしょう。

では、具体的には、どうやって社長の手取りを増やしていくのか? それを解説するのが、この節税対策・社長の可処分所得最大化プランです。以下のとおり、社長の可処分所得を最大化する方法は大きく4つあります。うまくすれば1つの手法だけで年間数十万円から数百万円の手取りを増やすことができます・・・。会社の期末に役立つ最新活用方法

決算対策での損金保険活用

今回ご紹介したいのは、一括投資の航空機リースや海外不動産投資に近い適税効果を狙って、法人保険を活用したケースです。↓保険料を一括払い、または短期払いした場合

・20%損金、4年目に約100%の解約返戻率 ・40%損金、5年目に85~90%弱の解約返戻率(都度年度の損金計上が多いパターン) ・40%損金、5年目に99%~100%の解約返戻率(都度年度の損金計上が少ないパターン) ・60%損金、10年払い以降に、経過年数によって100%の解約返戻率 ・100%全額損金、自社株対策と買取資金対策、98%の解約返戻率 ・100%全額損金、10年目以降に100%の解約返戻率(対象保険料に上限あり) ・100%全額損金、10年目以降に70%の解約返戻率(対象保険料に上限あり) ・100%損金、掛け捨てタイプ。もしくは少額の定期払い金タイプ等会社の都合に合わせた仕組み

企業の都合に合わせて、 ・決算対策の適税保険 ・手元キャッシュを増やす目的の決算対策 ・節税保険、オペレーティングリースの出口対策 こちらをご覧ください ↓よくご相談いただく内容

fa-arrow-circle-right"手取りを最大化する”役員報酬の最適給与シュミレーション fa-arrow-circle-right自社株分析シュミレーション fa-arrow-circle-right個人の資産形成 fa-arrow-circle-right社長の年金対策 fa-arrow-circle-right社会保険料最適化 fa-arrow-circle-right相続・事業承継対策(個人&法人) fa-arrow-circle-right役員報酬最大化シュミレーション fa-arrow-circle-right経費削減対策シュミレーション その他メニューですが・・・ オーナー経営者個人の資産を非課税で相続する方法 80歳を過ぎて、相続対策に効果的な節税方法・・・・etc これらはいずれも巷にありがちな節税方法ではありません。 もちろん、すべて国内で認可を受けた商品・仕組みを使用して、通達・判例等に沿った、正当で合法的な方法で対策するだけです。 もっと具体的に、自社を想定して実質投資効果を聞きたい、どれくらいの効果を生み出せるのか、決算で利益が出たので、法人保険を検討しているので仕組みを教えてほしい、導入に関する詳細については、ご紹介するフィナンシャルアドバイザーにお聞きくださいませ。お申込みの流れ

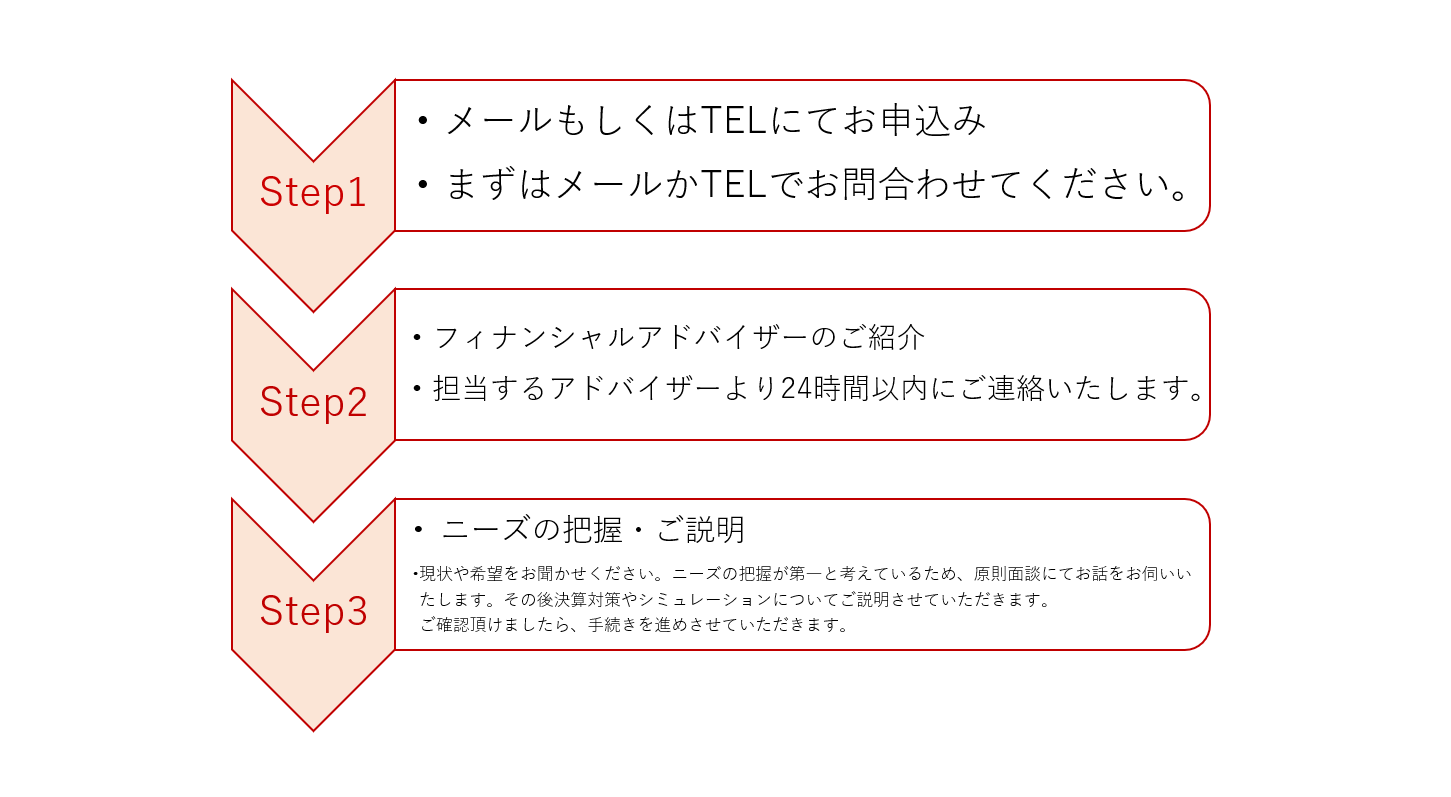

まずは、貴社の状況を把握するため、現状や希望をお聞かせください。 貴社に合わせたコンサルティングを行うためと秘匿性が高いスキームのため

原則面談にてお話を伺わせていただきます。 その後節税方法やシミュレーションについてご説明させていただきます。 ご納得いただけましたら、手続きを進めさせていただきます。

お急ぎの場合、最短1日での節税手続きも可能です。

*法人化されていない方、同業者・保険関連・金融関係の方はサービスの対象外となります。また、お電話される方は必ず法人名と会社電話番号を告げてくださいませ。よくある質問

節税対策や法人保険活用法について、このサイトでは誌面の都合上

節税対策や法人保険活用法について、このサイトでは誌面の都合上これ以上詳しく説明を差し上げることができません。 その他「役員報酬・賞与対策プラン」等、魅力的な節減プランもいろいろございます。 ぜひ、お問い合わせフォームからご相談ください折り返し、ご連絡致します。 きっと満足していただける最新情報をお届けできると確信しております。お気軽にお問い合わせくださいませ。