三大疾病・介護を患った時でも安定した経営を続ける為の備え

このようなとき、特定疾病保険金をお支払いします。

・がんの場合

・急性心筋梗塞・脳卒中の場合

・介護状態になった場合

経営者様にメリットあるポイントは・・・

・非課税での受取

・資金繰りでの活用

・スムーズな保険金請求と確実に受け取る方法

非課税の受取って、どういうことだろうと思う社長様も多いかと思います。

これについて解説しますと、「特定疾病保険金は、被保険者が受け取った場合、保険金には課税されない」という税制があるため、個人で受け取った場合、非課税でも問題ございません。

これを法人で受けとった場合・・・

契約者:法人

受取人:法人

特定疾病保険金:5,000万円(上限:1億円)

雑収入 5,000万円

税率40% 2,000万円

手元資金 3,000万円

社長が日々気にしているのは自社の資金調達余力です。

いざというとき「どこから」「いくら」お金を引っ張ってこれるか・・・

「社長ががんになって、取引先から信用が低下したから融資してくれ」と云って、資金調達出来ますか?

そのために特定疾病保険に加入するのです!

損金は全額損金または4割損金など、使用目的に合わせて、選択することが可能です。

被保険者を保険金受取人とするもう一つのメリット

・法人契約で保険金受取人が法人の場合

(請求者:法人)

社長が高度障害状態で法人の意思決定は誰がしますか?

社長ががん不告知の場合、特定疾病保険金をどうやって請求する?

法人契約で保険金受取人が個人の場合

(請求者:個人)

本人が請求できなくても指定代理請求人を付保していれば請求できます!

つまり、個人を受取人とすること+指定代理請求人の付保で確実に保険金が請求できます!

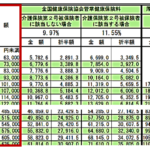

ただし、個人受取にした場合、「給与」勘定として、経理処理することになります。そのため、所得税・住民税・社会保険料が増えて、手取りが減る可能性がございます。そうならないための施策が当サイトとの提携アドバイザーなら可能です。

気になる経営者はお気軽にお問い合わせください。