この記事の目次

全額損金保険プラン

キャッシュフロー経営戦略!

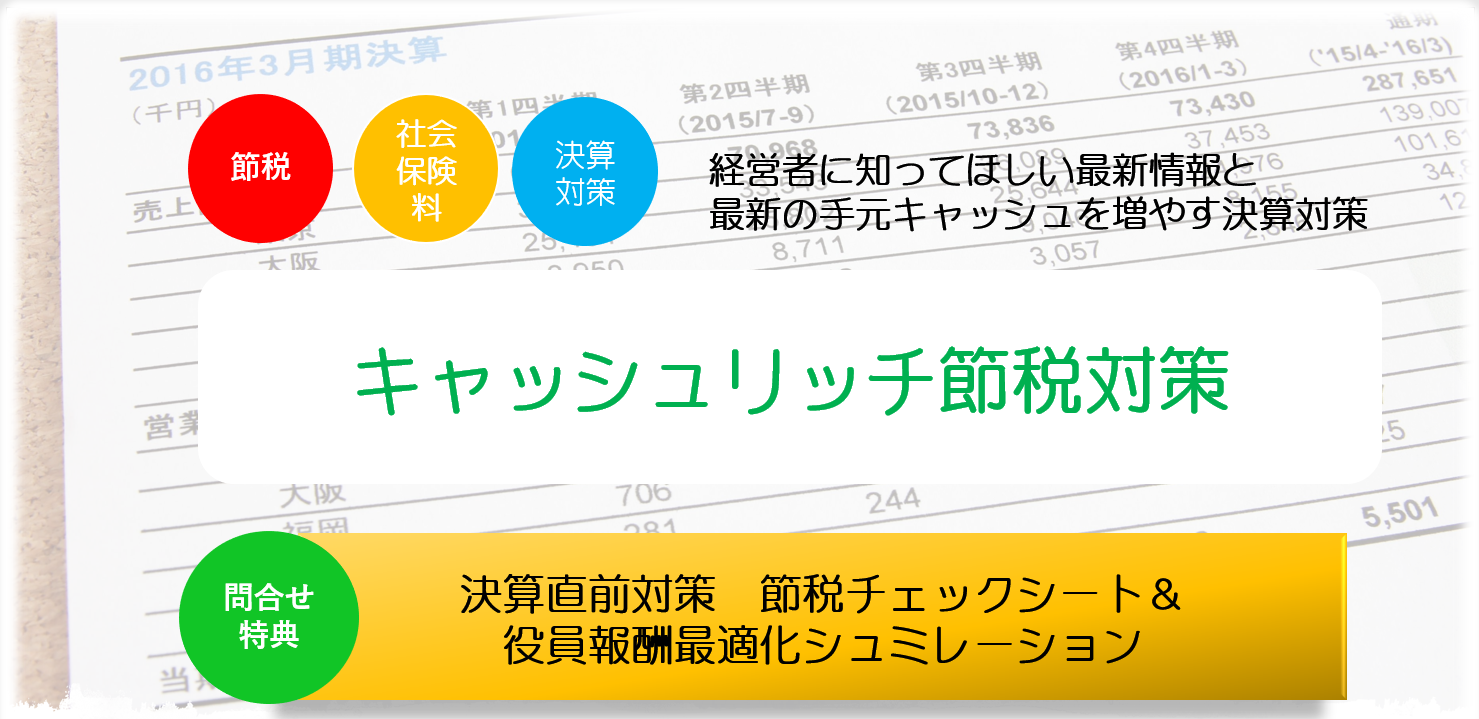

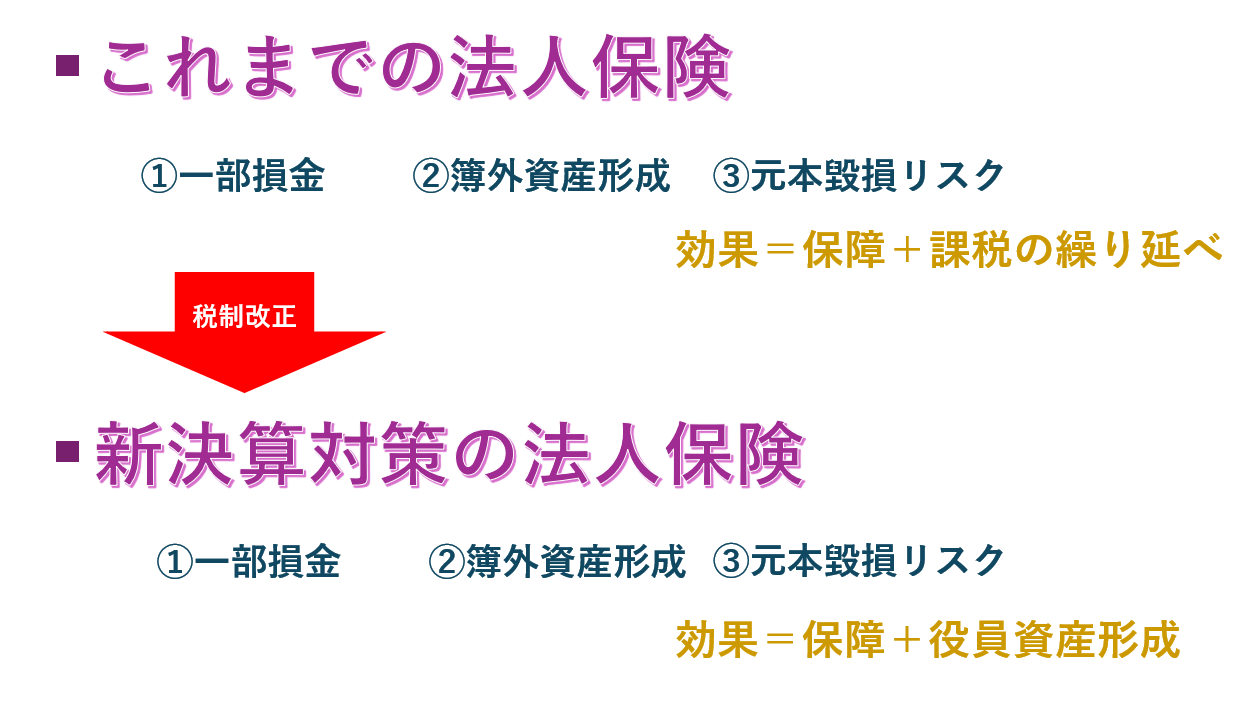

いま再び注目を浴びている「全額損金」タイプの生命保険をお薦めします。 中小企業経営者の避けて通れない問題解決を実現します! 結果に差が出る、高キャッシュフロー率を誇る全額損金での決算対策を提案します。 時代とともに経営環境も激変します。先行き不透明感が増すばかりの経営環境を見据え、好況のときに、今こそ「資金」と「利益」を帳簿外で蓄えておくべき時です。 特に建設土木業では、公共入札では決算内容は非常に重要になるはずです。医療法人もまた同様です。「資金」と「利益」を帳簿外で蓄えておくことは、経営者にとって、とても重要な問題解決方法なのです。全額損金の生命保険とは?

保険料の全額を損金計上(=帳簿上評価はゼロにもかかわらず、保険契約には高率な返戻率が約束されています)でき、しかも保険料は保険会社により、効率よく運用されます。 全額損金とは文字通り、払い込んだ保険料の全額が損金として認められるというものですが、基本通達のルールに則って定期保険を活用して、全額損金を実現することができます。 保険の場合、解約返戻率によって全額損金になるかどうかがポイントとなるものです。 生命保険の「全額損金」とは、法人が支払った保険料を全額経費として計上できる制度です。具体的には、以下の条件を満たす保険が該当します:-

- 被保険者1人あたりの年間支払保険料が30万円以下であること。

-

- ピーク時の解約返戻率が70%以下の定期法人保険であること。

-

- 独自の新決算対策スキーム。

①全額損金

②単純返戻率100%

③出口で益金計上無し

④追加資金なしでお金が貯まる

⑤短期で完結できる

⑥年間保険料30万円を超えても、全額損金計上できる*

①全額損金

②単純返戻率100%

③出口で益金計上無し

④追加資金なしでお金が貯まる

⑤短期で完結できる

⑥年間保険料30万円を超えても、全額損金計上できる*

- 独自の新決算対策スキーム。

-

- 積立型の定期保険: かつては大きな額を全額損金にできる保険でしたが、現在は一部の特殊な保険商品に限られます。経営者の事業保障や従業員の福利厚生に活用できます。

-

- 無解約返戻金型定期保険や収入保障保険: 解約返戻金のない保険で、大きな保障を備えることができます。経営者・役員の事業保障や事業承継対策に適しています。

どんなときに有効ですか?

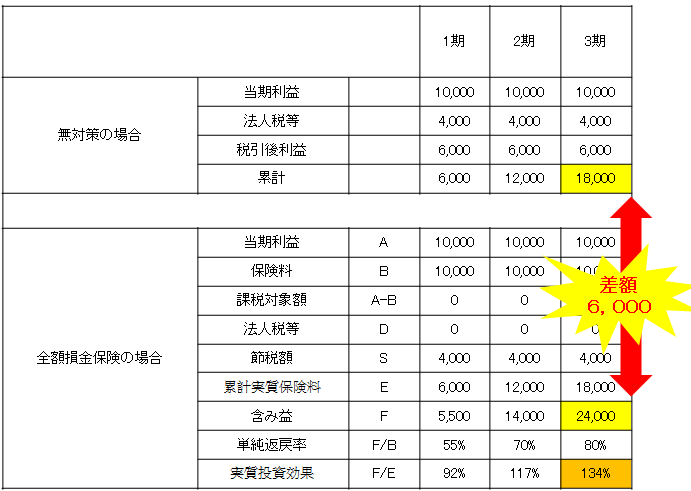

この保険は利益の出ている会社に対しては、決算前に節税ということで当てはめるので、その会社の利益状況によって、社長一人に当てはめるのか、それとも役員全員に掛けるのかといことがポイントになっていきます。その際、節税したい額によって保険料を合わせていくことがひとつの手法です。こうして不況などの予期せぬ経営環境の変化にも対応させることが可能となります。 また、社長個人で節税して退職金の準備をするのか、それとも、その他の役員もふくめてその準備をしていくのかという目的によって、単なる節税だけでなく、退職金の準備も兼ね備えたプランを作成することが可能となります。 もっと具体的にいうと、もし仮に全損保険の解約返戻率が90%のときは毎年の利益の90%を将来の不測の事態に向けてストックする(通常は解約返戻金は50%未満となります)ということです。2019年以降、年間30万円以内の保険料であれば、解約返戻率70%未満であれば、全額損金で認められていますが、当サイトでは新スキームでの全額損金で高い返戻率(100%超)を考慮してます。 もちろん、保険の場合は投資型商品と違って、万一の際の保障が重要であることはいうまでありません。 これって、凄くないですか? 保険料の全額が損金になるわけですから、その分法人税の課税対象となりません。だから解約返戻率が90%なのに、実質投資効果が約140%なんていうことが可能になるのですね!(法人税率40%として) つまり全額損金保険や全額損金型商品を導入すると仮定した場合、節税対策を打たないときよりも、4割多くの資金を将来に向けて、ストックすることが出来るということです。 企業法人にとって、100万円が140万円になるのでは、あまり大差ないかもしれませんが、生命保険の含み益を使うことで、1億円が1億4000万円になるとしたら、随分違う印象をお持ちになりませんか?それは全額損金の場合には、保険料の他には会社が出す必要がないからです。 下記のケースは利益額全額を保険料として支払うケースです。(現実的に、あまりない決算対策のケースですが、わかりやすくするためです) 一切税金を払わず、帳簿外に含み益を蓄積するシュミレーションです。毎期利益が1千万円あり、その利益を全額損金保険料として支出します。 何もしなかった場合、3年後の累計税引後利益は1800万円(累計税金額:1200万円)なのに対し、全額損金型保険で決算対策した場合は2400万円(累計税金額:0円)の資産を会社に残すことができます。

全体シュミレーション

【資金が5~10年後(短・中期)に残る、キャッシュフロー対策】

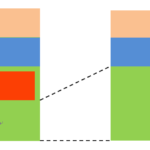

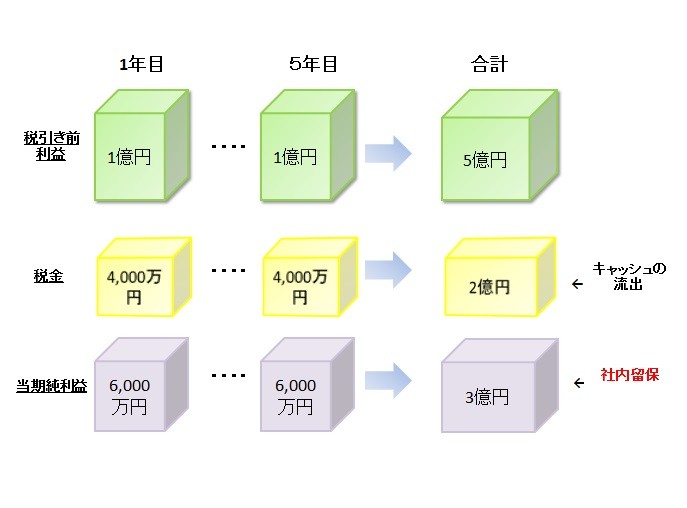

では保険に加入した場合と加入しなかった場合の比較を図で見てみましょう。 (法人利益1億円の企業が5年間の場合)法人税40%として①税金を支払った残りを社内留保した場合(決算対策しなかったケース)

会社へ内部留保できた資金 約3億円

会社へ内部留保できた資金 約3億円

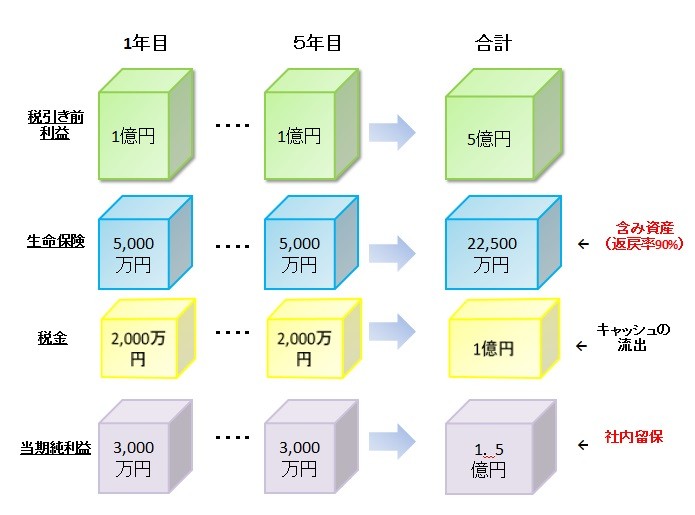

(5年で生命保険の返戻率を90%として) 会社へ内部留保できた資金 3.75億円

*①のケース・・・・約3億円が内部留保として会社に残るが、税金で2億円が社外に流出する。10年で考えると、6億円が会社に残ります。 *②のケース・・・・3.75億円(2.25億円+1.5億円)が資産として会社に残り、税金で1憶円が社外へ流出する。10年で考えると、7.5憶円が資産として会社に残ります。 ①と②の差を比較すると、5年で7,500万円の差額が出ます。10年で考えると、実に1.5億円もの差がついてしまします。 退職金対策としても、全額損金保険は帳簿上に有効です。なぜかは、お問い合わせくださいませ!! 実際には、期末利益のすべてを保険に充てるということは、あまりありませんが、効果のほどは、上記の比較検討でおわかりいただけたかと思います。 全額損金型生命保険を使うことで、必要な時に利益を出すことができ、多くの資金を残せることが認知されたのではないでしょうか。また保険に変えるだけで同じ金額以上がストックできて、さらに無料で5,000万円~1億円超もの死亡保障・がん保険が持てます! 決算対策では、法人の所得が800万以上の企業は全損保険に加入するだけで保険料のすべてを経費計上出来ますので、法人所得を800万未満にすることで法人税を18%にすることが可能となります。(資本金が1億円未満の会社の場合)最終的に目指す効果(*新決算対策スキームの場合)

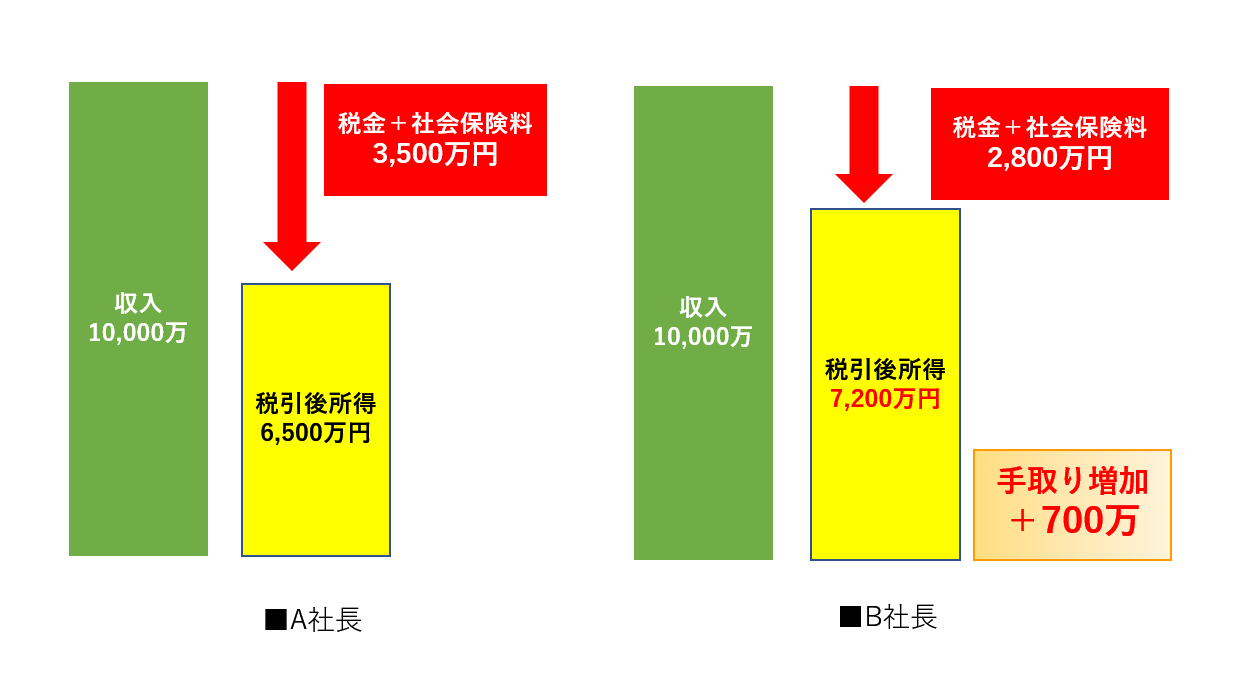

社長の手取りを増やすことを最終目的にしております。 イメージとしては、下図のような手取りが増えることを最終的に実施したいと思います。 ◆メリット

・死亡保障がある

・福利厚生型養老保険と違い、役員や幹部社員のみのご加入でも損金計上いただけます。

・保険種類によっては流動性が高い商品がある

・契約者貸付が利用できる(利用できないものもある)

・解約、払済等が任意にできる(払済はできないものもある)

・B/S上の資産を増やすことなく、含み益が形成できる

・解約返戻金を退職準備金、各種事業資金などとしてご活用いただけます。

・払込保険料は期間一定で、死亡保障は保険料以上の保障を受けられます。

・資金繰りが厳しくなり、継続して支払いが難しい場合でも、導入効果は110%にもなる方法があります。気になる方はお問い合わせフォームから質問してくださいませ。

・最新の全額損金生命保険では、これまでガン・心筋梗塞・脳卒中など既往歴がある方でも加入できる可能性もあります!!

・医療がん保険の代わりにもなり、保険金の給付を受けても、積立金が減らないような商品もございます。

いくつかのタイプ別に御紹介は可能ですので、一度お問い合わせください。

◆デメリット

・早めの導入と精緻な制度設計が必要になりますので、お早めにお問い合わせください。

◆メリット

・死亡保障がある

・福利厚生型養老保険と違い、役員や幹部社員のみのご加入でも損金計上いただけます。

・保険種類によっては流動性が高い商品がある

・契約者貸付が利用できる(利用できないものもある)

・解約、払済等が任意にできる(払済はできないものもある)

・B/S上の資産を増やすことなく、含み益が形成できる

・解約返戻金を退職準備金、各種事業資金などとしてご活用いただけます。

・払込保険料は期間一定で、死亡保障は保険料以上の保障を受けられます。

・資金繰りが厳しくなり、継続して支払いが難しい場合でも、導入効果は110%にもなる方法があります。気になる方はお問い合わせフォームから質問してくださいませ。

・最新の全額損金生命保険では、これまでガン・心筋梗塞・脳卒中など既往歴がある方でも加入できる可能性もあります!!

・医療がん保険の代わりにもなり、保険金の給付を受けても、積立金が減らないような商品もございます。

いくつかのタイプ別に御紹介は可能ですので、一度お問い合わせください。

◆デメリット

・早めの導入と精緻な制度設計が必要になりますので、お早めにお問い合わせください。

その他全額損金計上する方法

その他に全額損金計上する方法として、単に毎月の役員・従業員の給与報酬を上げることが考えられますが、次のようなデメリットを伴います。 まず第一に厳しい累進課税制度 ・課税所得1,800 万円以上は、所得税と住民税で税率 50 ・役員給与を100 万円増額しても手取額は 50 万円 ・労使負担の社会保険料が増える 第二に給与増額の影響 ・労使負担の社会保険料が増える最終的な設計が必要(新決算対策スキーム)

そこで、アドバイザーによる精緻な設計が必要になります。 ①導入対象が代表役員1人なのか、または一族以外の役員・従業員も対象なのか。 ②労使折半の社会保険料を削減し、所得税増税分を抑える。 ③手取り額を増やす手段として、法人で全額損金計上出来て、返戻率が100%を超える商品を活用することによって、退職金先取りの資産形成につなげる。もしくは法人の資金繰りが厳しいときの緊急予備資金として、これを活用します。 対象となる経営者は年収が月額100万円以上の方で社会保険料の削減と会社利益の圧縮を検討されている方は、高い効果が見込めます。!対策の順応力

1.企業にとっての不測の事態は従来に増して予測不能です。業界環境の激変、為替レートや資源価格の影響、会計基準の変更、税制改正等々。 2.経営者退職金取得・事業承継等、対策採用時の計画が必ずしも予定通りの時期に実施されるとは限りません。 この2つの重大な問題解決だけをとってみても、現在採用中の対策とこれから採用する対策の活用ポイントが、ある一時期に限られていてはならないことがご理解いただけると思います。 ですから全額損金を使った決算対策の必要性が求められるのです。 現在、全額損金型保険の一括見積レポートを無料でご提供しております。ご希望の方は下記お問い合わせからお申込みくださいませ。

もっと具体的に、自社を想定して実質投資効果を聞きたい、どれくらいの効果を生み出せるのか、決算で利益が出たので、全額損金の法人保険を検討しているので仕組みを教えてほしい、導入に関する詳細については、法人保険コンサルタントにお聞きくださいませ。<<法人様限定>>

詳しくは「法人保険コンサルタント」にお聞きくださいませ。

もっと具体的に、自社を想定して実質投資効果を聞きたい、どれくらいの効果を生み出せるのか、決算で利益が出たので、全額損金の法人保険を検討しているので仕組みを教えてほしい、導入に関する詳細については、法人保険コンサルタントにお聞きくださいませ。<<法人様限定>>

詳しくは「法人保険コンサルタント」にお聞きくださいませ。

日本で数人しかいない法人保険に精通したプロの決算対策スペシャリストです。 本サイトでご紹介しているスキームを全て実行できるのは、決算対策コンサルタントだけです。 御相談の流れ 1.メールもしくはTELにてお申込 まずはメールかTELでお問合せください。

↓

2.法人保険コンサルタントのご紹介 担当する法人保険コンサルタントより24時間以内にご連絡させていただきます。↓

3.ニーズの把握。ご説明 まずは、貴社の状況を把握するため、現状や希望をお聞かせください。 貴社に合わせたコンサルティングを行うため、原則面談にてお話を伺わせていただきます。 その他節税対策やシミュレーションについてご説明させていただきます。 ご納得いただけましたら、手続きを進めさせていただきます。 お急ぎの場合、最短1日での節税手続きも可能です。 *ただし、プラン導入には秘匿性が高く、専門知識が必要な為、当サイトでご紹介するアドバイザー以外ではプランの設計が出来ません。お早めにお問い合わせフォームより依頼ください。 必ずメリットを得られることでしょう‼キャッシュフロー経営戦略!

日本全国対応!

こんなお得な情報も聞けます・・・

経営者必見!目からウロコの最新の法人保険の活用方法!

無料で医療費・所得補償を手に入れる方法!

令和時代の全額損金の生命保険で可処分所得を増やす方法。

手取りが変わらない“社会保険料の削減方法”!!

保険料を安くして、保障はそのまま、解約金を150%にする方法

全額損金商品で返還率100%超!

0円で実行できる経費削減する方法を教えます!

法人個人の支出はそのままに社会保険料を減らし、同時に手取額を増やす方法を教えます!

きっと満足していただける最新情報をお届けできると確信しております。

お気軽にお問合せください。

日本全国対応!

こんなお得な情報も聞けます・・・

経営者必見!目からウロコの最新の法人保険の活用方法!

無料で医療費・所得補償を手に入れる方法!

令和時代の全額損金の生命保険で可処分所得を増やす方法。

手取りが変わらない“社会保険料の削減方法”!!

保険料を安くして、保障はそのまま、解約金を150%にする方法

全額損金商品で返還率100%超!

0円で実行できる経費削減する方法を教えます!

法人個人の支出はそのままに社会保険料を減らし、同時に手取額を増やす方法を教えます!

きっと満足していただける最新情報をお届けできると確信しております。

お気軽にお問合せください。

よくある質問 1.全国対応とありますが、交通費などの実費の請求など、ありますか? ⇒ありません。全くの無料ですので、ご安心くださいませ。住所などは事前に確認いたしますので、ご安心くださいませ。 2.資料のみを郵送してもらうことは可能ですか? ⇒大変申し訳ございません。資料の送付のみは行っておりません。面談していただける方のみ、お得なプランを手に入れることができます。 3.税引き前利益が2,000万円です。500~1000万円ほど節税対策をしたいと思いますが、可能でしょうか? ⇒はい、もちろん対応可能です。ただし誠に勝手ながら、数名で全国からの問い合わせに対応しておりますので、法人様のみに限定させていただきます。 4.