4割損金と6割損金の定期保険を徹底解説

はじめに

法人保険は、企業経営におけるリスクヘッジと税務上の優遇措置を両立させるための強力なツールです。特に、定期保険における

4割損金と

6割損金の制度は、節税効果を最大限に引き出す上で注目すべきポイントです。

本稿では、法人保険、特に

4割損金と

6割損金の定期保険に焦点を当て、その仕組み、メリット、デメリット、そして具体的な活用事例を詳細に解説します。

法人税法上、企業が事業を行う上で必要と認められる費用は、所得から控除することができ、これを損金といいます。損金に算入されることで、課税所得が減少し、結果的に法人税の支払額が少なくなるため、企業にとっては大きなメリットとなります。

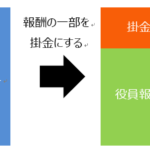

法人保険の場合、保険料の一部または全額を損金に算入できることが多く、これが法人保険の節税効果の源泉となっています。

4割損金と

6割損金は、定期保険の保険料を損金に算入する割合が異なることを指します。

-

- 4割損金: 保険料の40%を損金に算入できる定期保険

-

- 6割損金: 保険料の60%を損金に算入できる定期保険

この損金算入率の違いは、主に保険商品の設計や契約期間によって決まります。一般的に、高額な死亡保険金や長い保険期間の商品は、

6割損金が適用されるケースが多いです。

| 区分 |

4割損金 |

6割損金 |

| メリット |

保険料の負担が比較的軽い |

より多くの保険料を損金に算入できるため、節税効果が高い |

| デメリット |

節税効果が6割損金に比べて低い |

保険料の負担が大きい |

4割損金のメリット・デメリットの詳細

-

- メリット

- 初期費用を抑えられるため、中小企業やスタートアップ企業でも導入しやすい。

- 保険料の負担が軽いため、他の福利厚生制度とのバランスを取りやすい。

-

- 初期費用を抑えられるため、中小企業やスタートアップ企業でも導入しやすい。

-

- 保険料の負担が軽いため、他の福利厚生制度とのバランスを取りやすい。

-

- デメリット

- 節税効果が6割損金に比べて低い。

- 長期的な視点で見ると、保険料の総額が大きくなる可能性がある。

-

- 長期的な視点で見ると、保険料の総額が大きくなる可能性がある。

6割損金のメリット・デメリットの詳細

-

- メリット

- 節税効果が非常に高い。

- 大型の節税対策として有効。

- 経営者のリスクヘッジや従業員の福利厚生向上に大きく貢献できる。

-

- 経営者のリスクヘッジや従業員の福利厚生向上に大きく貢献できる。

-

- デメリット

- 保険料の負担が大きい。

- 保険契約の期間が長いため、途中で解約した場合に解約返戻金が少額となる可能性がある。

-

- 保険契約の期間が長いため、途中で解約した場合に解約返戻金が少額となる可能性がある。

ここでは、具体的な数値を用いて、

4割損金と

6割損金の節税効果を比較してみましょう。

【例】

| 区分 |

4割損金 |

6割損金 |

| 損金算入額 |

40万円 |

90万円 |

| 課税所得 |

960万円 |

910万円 |

| 法人税額 |

288万円 |

273万円 |

| 節税効果 |

15万円 |

45万円 |

上記のように、

6割損金の方が

4割損金に比べて、年間の節税額が

3倍になることがわかります。

法人税法上の具体的な計算方法について

法人税法上の具体的な計算方法は、企業の規模や業種、保険商品の種類などによって異なってきます。ここでは、

4割損金と

6割損金の定期保険を例に、一般的な計算方法を解説します。

(1). 損金算入額の計算

損金算入額は、支払った保険料に損金算入率を乗じて算出します。

-

- 4割損金の場合: 支払保険料 × 40% = 損金算入額

-

- 6割損金の場合: 支払保険料 × 60% = 損金算入額

例:

-

- 損金算入額 = 100万円 × 60% = 60万円

(2). 課税所得の計算

課税所得は、所得から損金、必要経費などを控除して算出します。

損金算入額が増えれば、課税所得は減少し、結果的に法人税額が減少します。

(3). 法人税額の計算

法人税額は、課税所得に税率を乗じて算出します。

税率は、企業の所得金額によって変わります。

(4). 節税効果の計算

節税効果は、損金算入しなかった場合の法人税額から、損金算入した場合の法人税額を差し引いて算出します。

例:

-

- 上記の例で、損金算入しなかった場合の法人税額が30万円だったとすると、

(5). その他の考慮事項

-

- 前払保険料: 保険期間の当初に、将来の保険料をまとめて支払う場合、その一部を資産計上し、一定期間にわたって損金に算入することが認められています。

-

- 解約返戻金: 保険契約を解約した場合に受け取れる解約返戻金は、一般的に益金に算入されます。

-

- 税制改正: 法人税法は頻繁に改正されるため、最新の税法を確認することが重要です。

(6). 注意点

-

- 個別具体的なケースへの適用: 上記はあくまで一般的な計算方法であり、個々の企業の状況や保険商品によって異なります。

-

- 税理士への相談: 法人保険の税務処理は複雑なため、税理士などの専門家にご相談することをおすすめします。

-

- 税制改正への対応: 税制改正によって、計算方法が変わる可能性があるため、最新の税法情報を把握しておく必要があります。

(7). まとめ

法人保険の節税効果は、損金算入額の増減によって大きく左右されます。

4割損金と

6割損金の違いを理解し、自社の状況に合った保険商品を選ぶことで、効果的な節税を実現することができます。

どちらの定期保険を選ぶべきかは、企業の状況や目的によって異なります。

-

- 長期間の保障で、より大きな節税効果を得たい場合: 6割損金

-

- 税制改正のリスク: 税制は頻繁に改正されるため、将来、損金算入率が変更される可能性があります。

-

- 保険商品の内容: 保険料の損金算入率だけでなく、保険期間、死亡保険金、解約返戻金など、様々な条件を比較検討する必要があります。

-

- その他の節税対策との組み合わせ: 法人保険だけでなく、他の節税対策と組み合わせることで、より効果的な税務計画を立てることができます。

4割損金と

6割損金の定期保険は、それぞれメリット・デメリットがあり、企業の状況や目的に合わせて選択する必要があります。

どちらを選ぶにしても、弊サイトの提携アドバイザーなどの専門家にご相談いただき、自社に最適な保険商品を選定することが重要です。

-

- 法人保険の税務上の取り扱い: 法人保険の税務上の取り扱いは複雑であり、個々のケースによって異なります。

-

- 保険商品の種類: 定期保険以外にも、養老保険や終身保険など、様々な種類の法人保険があります。

-

- 保険会社の比較: 複数の保険会社の商品を比較検討することが重要です。

4割損金と

6割損金の定期保険は、企業の節税対策として非常に有効な手段です。しかし、その効果を最大限に引き出すためには、専門家のアドバイスを受けながら、自社の状況に合った保険商品を選ぶことが不可欠です。